Der „Investitionsbooster“ ist durch: Der Bundesrat hat das Gesetz am 11. Juli 2025 verabschiedet – eine gute Nachricht für alle Unternehmen, die in...

Die Forschungszulage ist ein staatliches Förderprogramm, das Firmen in Deutschland bei Forschung und Entwicklung unterstützt. Ihre rechtliche Grundlage bildet das Forschungszulagengesetz (FZulG). Unternehmen können jährlich Steuervergünstigungen von bis zu 3,5 Millionen Euro (ab 2026: bis zu 4,2 Mio. Euro) für Ihre F&E abrufen – dabei ist es unerheblich, ob das Unternehmen tatsächlich Steuern zahlen muss oder die festgesetzte Steuer null Euro ausweist.

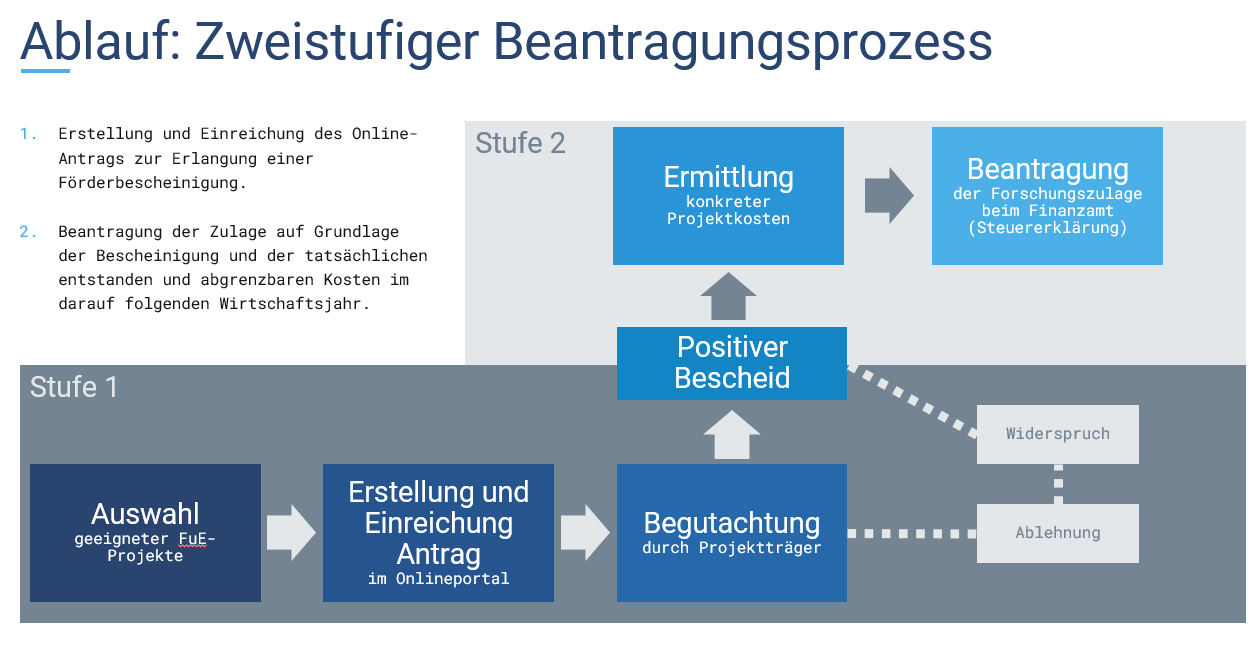

Mit dem steuerlichen Förderinstrument verfolgt die Bundesregierung das Ziel, die Attraktivität des Standortes Deutschland für Neugründungen und Investitionsentscheidungen zu verbessern. Die Forschungszulage ist für viele Unternehmen so attraktiv, weil sie – anders als andere Förderungen – rückwirkend und bis zu 3 Jahre in die Zukunft beantragt werden kann. Zudem können Sie sofort mit Ihrem Forschungsprojekt loslegen und müssen nicht auf den Zuwendungsbescheid warten. Profitieren auch Sie von der Rückerstattung Ihrer Entwicklungskosten!

Seit dem 28.03.2024 gelten verbesserte und neue Bedingungen. Lesen Sie dazu den Blogartikel: Wachstumschancengesetz: Das ändert sich jetzt bei der Forschungszulage.

EurA AG

T- 079619256-0Max-Eyth-Straße 2

73479 Ellwangen

info@eura-ag.com